12 September 2021

Karma di Pasar Modal?

Jason Gozali

0 comments

Sejak kecil kita selalu diajari untuk jadi “orang baik”, lengkap dengan segala cerita yang mengajarkan bahwa orang yang selalu menabur kebaikan akan menuai hasil yang baik. Dari sisi agama, kita juga diajarkan bahwa manusia akan menuai apa yang kita tabur, atau dikenal dengan konsep karma. Ada banyak sekali kisah inspiratif yang menceritakan banyak “mujizat” yang terjadi hanya karena beberapa kebaikan yang dilakukan oleh beberapa pihak. Saya yakin semua dapat menerima konsep moralitas ini dalam konteks hubungan dengan sesama. Namun, dapatkah kita menerima jika konsep ini dibawa ke investasi saham? Apalagi semua transaksi saham dunia dilakukan pada Bursa Efek, sebuah simbol kapitalisme.

Saat ini, dunia investasi sedang ramai dengan konsep investasi berwawasan lingkungan, sosial, dan tata kelola (ESG). Bahkan, banyak yang berpendapat bahwa investasi di konsep ini dapat menghasilkan imbal hasil yang lebih baik dari gaya investasi tradisional. Bahkan, beberapa minggu lalu, salah satu pembicara forum Investor Bahagia, Pak Pandu Sjahrir, berani bertaruh bahwa imbal hasil kumpulan saham ESG akan lebih tinggi dibandingkan kumpulan saham non-ESG. Jika hal ini benar adanya, kehidupan investasi kita ibarat makan nasi goreng kesukaan (sebanyak-banyaknya) tanpa kalori. Secara garis besar, jika kita menganut tren ESG, pilihan investasi kita akan menjadi terbatas.

Selain itu, banyak institusi besar berkelas dunia yang sudah mempromosikan narasi bahwa saham ESG memiliki performa lebih baik dalam jangka panjang. Menurut mereka, emiten yang yang melakukan “kebaikan” pada metriks ESG, memiliki daya tahan finansial dan operasional yang lebih tangguh. Hal ini sebenarnya sangat bertolak belakang dengan pemikiran peraih Nobel Milton Friedman yang meyakini bahwa fokus dari sebuah perusahaan seharusnya adalah keuntungan (profit), bukan kebaikan sosial (social good). Bahkan menurutnya, meningkatkan laba merupakan tanggung jawab sosial.

50 tahun setelah esai Milton Friedman dirilis, dunia investasi mulai bergeser dari pemikiran ini. Yang awalnya berfokus pada kepentingan pemegang saham (shareholder), menjadi berpusat pada kepentingan pemangku kepentingan (stakeholder). Yang awalnya hanya mikirin keuntungan (profit), mulai memikirkan dampak sosial. Secara singkat, mulai ada kesadaran bahwa korporasi adalah sebuah “manusia legal” yang memiliki tanggung jawab untuk menjaga masyarakat.

50 tahun setelah esai Milton Friedman dirilis, dunia investasi mulai bergeser dari pemikiran ini. Yang awalnya berfokus pada kepentingan pemegang saham (shareholder), menjadi berpusat pada kepentingan pemangku kepentingan (stakeholder). Yang awalnya hanya mikirin keuntungan (profit), mulai memikirkan dampak sosial. Secara singkat, mulai ada kesadaran bahwa korporasi adalah sebuah “manusia legal” yang memiliki tanggung jawab untuk menjaga masyarakat.

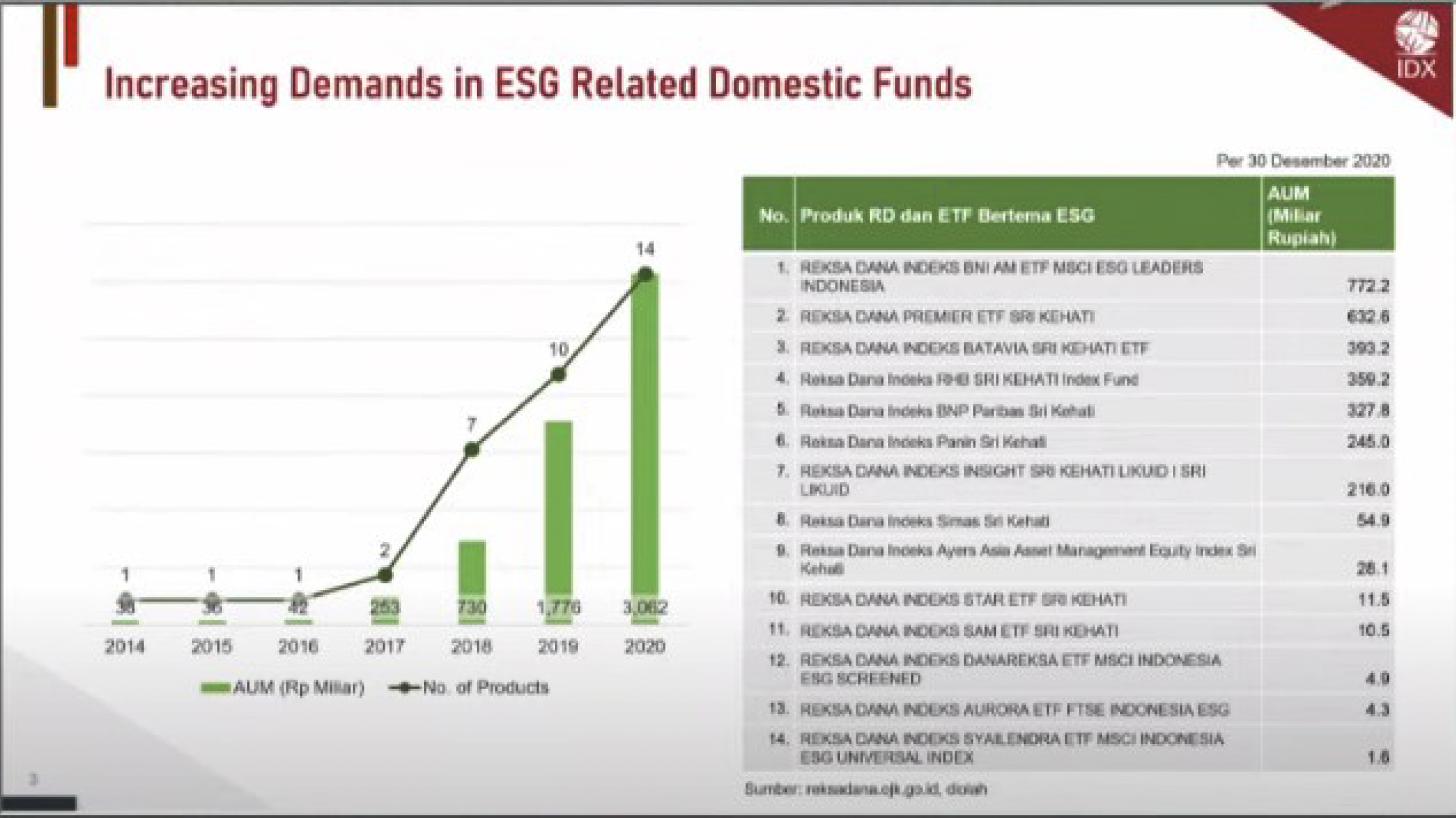

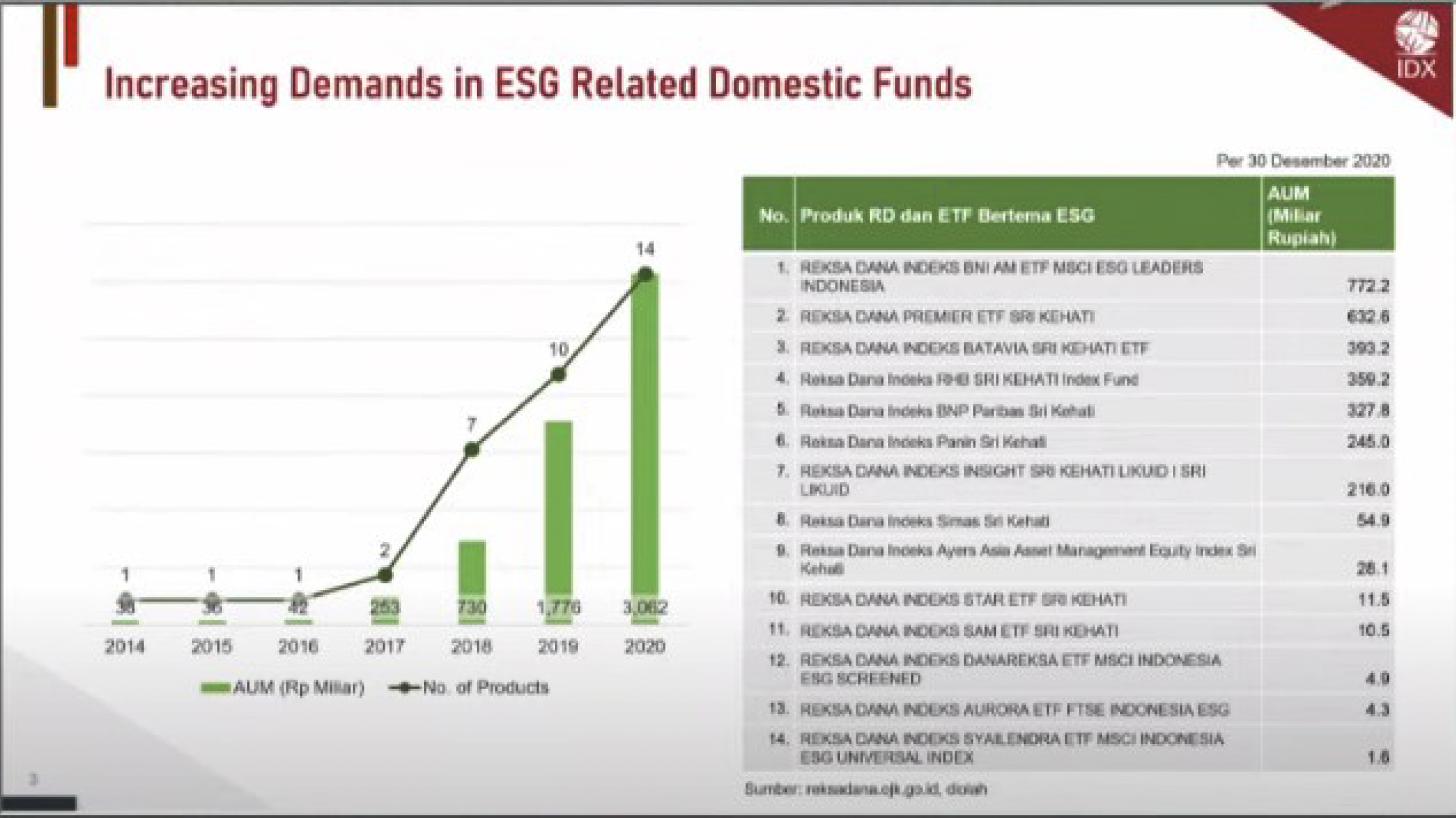

Apakah ESG ini hanya hype dan taktik pemasaran, atau kekuatan yang harus kita pertimbangkan dalam keputusan investasi? Mari lihat beberapa data aliran dana terkait tren ESG di Bursa Efek Indonesia.

Jika lihat data diatas, perkembangan produk reksadana berbasis ESG dan aliran dana meningkat pesat dalam 2 tahun terakhir, serta sudah menembus total dana kelolaan Rp 3 Triliun. Selain itu, Bursa Efek Indonesia baru saja merilis indeks acuan baru beberapa bulan lalu, namanya IDX ESG LEADERS. Konstituen indeks ini diambil dari semesta IDX 80, yang mana akhirnya hanya dipilih 30 perusahaan yang dianggap memiliki ESG rating yang baik dari sisi lembaga pemeringkat Sustainalytics. Jadi, bagi Cuantroopers yang mau investasi jangka panjang di tren ESG bisa melakukan analisa lebih lanjut pada konstituen IDX ESG LEADERS.

Jika lihat data diatas, perkembangan produk reksadana berbasis ESG dan aliran dana meningkat pesat dalam 2 tahun terakhir, serta sudah menembus total dana kelolaan Rp 3 Triliun. Selain itu, Bursa Efek Indonesia baru saja merilis indeks acuan baru beberapa bulan lalu, namanya IDX ESG LEADERS. Konstituen indeks ini diambil dari semesta IDX 80, yang mana akhirnya hanya dipilih 30 perusahaan yang dianggap memiliki ESG rating yang baik dari sisi lembaga pemeringkat Sustainalytics. Jadi, bagi Cuantroopers yang mau investasi jangka panjang di tren ESG bisa melakukan analisa lebih lanjut pada konstituen IDX ESG LEADERS.

Sebagai investor, apakah kita harus peduli dengan ESG? Apakah kita harus mencampurkan moralitas dan investasi? Bukankah ini ibarat minyak dan air, serta politik dan agama, sangat susah dicampur aduk menjadi satu. Satu hal yang pasti, dampak sosial adalah hal yang bersifat dan kualitatif dan mungkin saja subjektif, apa yang baik bagi saya belum tentu baik bagi anda. Hal ini terbukti dengan banyaknya perbedaan yang signifikan pada beberapa lembaga rating ESG. Misalnya, bagi beberapa pihak, perusahaan migas terbesar seperti Aramco merupakan emiten yang sangat rendah di metriks ESG, namun bagi lembaga yang mengedankan nilai privasi pelanggan, Facebook mendapatkan rating ESG yang rendah. Bahkan, masih ada juga ESG Fund global yang salah satu top holdingnya adalah perusahaan migas dan batubara ternama.

Menjawab pertanyaan diatas, kita juga harus sadar terkait segmen investor yang ada di Bursa Efek Indonesia. Investor milenial merupakan penggerak baru pada pasar saham Indonesia dan dunia. Menjadi masuk akal angka 70% populasi Indonesia juga anak muda. Hal serupa juga terjadi pada Sucor Sekuritas, lonjakan transaksi dan peringkat yang eksponensial disumbang oleh nasabah milenial. Atas dasar ini, cara berpikir “mayoritas” (anak muda) juga patut dipertimbangkan, bukankah harga pasar saham terbentuk atas hasil keputusan investasi secara kolektif. Pada tahun 2017, Morgan Stanley Institute for Sustainable Investing pernah melakukan survei yang hasilnya “75% dari sample memiliki ketertarikan untuk melakukan investasi berwawasan ESG, yang mana 86% generasi milenial pada sampe tersebut tertarik pada investasi ESG”.

Mungkin saja, minat milenial yang besar pada dampak sosial akan berdampak pada “profit margin” perusahaan yang berwawasan sosial. Misalnya: konsumen milenial tidak masalah membayar lebih mahal buat produk berlabel “organic”, atau konsumen milenial tidak masalah harga kopinya lebih mahal asalkan pakai susu oat atau almond yang dianggap lebih ramah lingkungan dann sehat.

Mungkin saja karena aliran dana yang besar pada tema ESG, emiten yang memiliki metrik ESG yang baik dapat mendapatkan biaya dana (cost of fund) yang lebih murah, misal melaui Green Bond yang ramah pajak dan banyak insentif. Tentunya, kalau ESG berdampak pada (1) pertumbuhan laba (karena preferensi konsumen yang berubah) dan (2) biaya dana (misal: bunga untuk perusahaan ESG lebih bersahabat), pastinya secara tidak langsung berdampak pada valuasi saham.

Bukankah esensi dari teknik valuasi adalah 2 komponen: Cashflow dan Discount Rate (tentunya ada komponen biaya dana disini)?

Saat ini, ESG sudah menjadi tren, terkait benar atau tidak, efek atau tidak, menurut saya itu bisa terus dibahas tanpa harus membuat kita menjauhinya. Tidak ada salahnya pakai filosofi “Invest First, Investigate Later”. Hal ini juga terjadi pada tren saham teknologi belakangan ini, banyak yang merasa masih bingung untuk mendapatkan logika investasi di saham teknologi, namun ada juga yang merasa saham teknologi itu baik prospeknya sehingga coba dulu pakai prinsip “Invest First, Investigate Later” dan berbuah apresiasi modal yang baik.

Mungkin saja, di masa depan, menebak perusahaan mana yang akan berubah dari rugi jadi untung menjadi Old School. Sedangkan, melakukan banyak riset untuk menebak / mengantisipasi emiten mana yang dulunya jelek di score ESG mendadak menjadi bagus di score ESG (turnaround) menjadi Jaman Now. Meminjam istilah karakter favorit saya, Gordon Gekko, “Greed is Good!”. Mungkinkah investasi ESG ini adalah “Greater Greed”?.

Baca juga: In Compound Interest We Trust

Saat ini, dunia investasi sedang ramai dengan konsep investasi berwawasan lingkungan, sosial, dan tata kelola (ESG). Bahkan, banyak yang berpendapat bahwa investasi di konsep ini dapat menghasilkan imbal hasil yang lebih baik dari gaya investasi tradisional. Bahkan, beberapa minggu lalu, salah satu pembicara forum Investor Bahagia, Pak Pandu Sjahrir, berani bertaruh bahwa imbal hasil kumpulan saham ESG akan lebih tinggi dibandingkan kumpulan saham non-ESG. Jika hal ini benar adanya, kehidupan investasi kita ibarat makan nasi goreng kesukaan (sebanyak-banyaknya) tanpa kalori. Secara garis besar, jika kita menganut tren ESG, pilihan investasi kita akan menjadi terbatas.

Selain itu, banyak institusi besar berkelas dunia yang sudah mempromosikan narasi bahwa saham ESG memiliki performa lebih baik dalam jangka panjang. Menurut mereka, emiten yang yang melakukan “kebaikan” pada metriks ESG, memiliki daya tahan finansial dan operasional yang lebih tangguh. Hal ini sebenarnya sangat bertolak belakang dengan pemikiran peraih Nobel Milton Friedman yang meyakini bahwa fokus dari sebuah perusahaan seharusnya adalah keuntungan (profit), bukan kebaikan sosial (social good). Bahkan menurutnya, meningkatkan laba merupakan tanggung jawab sosial.

Apakah ESG ini hanya hype dan taktik pemasaran, atau kekuatan yang harus kita pertimbangkan dalam keputusan investasi? Mari lihat beberapa data aliran dana terkait tren ESG di Bursa Efek Indonesia.

Sebagai investor, apakah kita harus peduli dengan ESG? Apakah kita harus mencampurkan moralitas dan investasi? Bukankah ini ibarat minyak dan air, serta politik dan agama, sangat susah dicampur aduk menjadi satu. Satu hal yang pasti, dampak sosial adalah hal yang bersifat dan kualitatif dan mungkin saja subjektif, apa yang baik bagi saya belum tentu baik bagi anda. Hal ini terbukti dengan banyaknya perbedaan yang signifikan pada beberapa lembaga rating ESG. Misalnya, bagi beberapa pihak, perusahaan migas terbesar seperti Aramco merupakan emiten yang sangat rendah di metriks ESG, namun bagi lembaga yang mengedankan nilai privasi pelanggan, Facebook mendapatkan rating ESG yang rendah. Bahkan, masih ada juga ESG Fund global yang salah satu top holdingnya adalah perusahaan migas dan batubara ternama.

Menjawab pertanyaan diatas, kita juga harus sadar terkait segmen investor yang ada di Bursa Efek Indonesia. Investor milenial merupakan penggerak baru pada pasar saham Indonesia dan dunia. Menjadi masuk akal angka 70% populasi Indonesia juga anak muda. Hal serupa juga terjadi pada Sucor Sekuritas, lonjakan transaksi dan peringkat yang eksponensial disumbang oleh nasabah milenial. Atas dasar ini, cara berpikir “mayoritas” (anak muda) juga patut dipertimbangkan, bukankah harga pasar saham terbentuk atas hasil keputusan investasi secara kolektif. Pada tahun 2017, Morgan Stanley Institute for Sustainable Investing pernah melakukan survei yang hasilnya “75% dari sample memiliki ketertarikan untuk melakukan investasi berwawasan ESG, yang mana 86% generasi milenial pada sampe tersebut tertarik pada investasi ESG”.

Mungkin saja, minat milenial yang besar pada dampak sosial akan berdampak pada “profit margin” perusahaan yang berwawasan sosial. Misalnya: konsumen milenial tidak masalah membayar lebih mahal buat produk berlabel “organic”, atau konsumen milenial tidak masalah harga kopinya lebih mahal asalkan pakai susu oat atau almond yang dianggap lebih ramah lingkungan dann sehat.

Mungkin saja karena aliran dana yang besar pada tema ESG, emiten yang memiliki metrik ESG yang baik dapat mendapatkan biaya dana (cost of fund) yang lebih murah, misal melaui Green Bond yang ramah pajak dan banyak insentif. Tentunya, kalau ESG berdampak pada (1) pertumbuhan laba (karena preferensi konsumen yang berubah) dan (2) biaya dana (misal: bunga untuk perusahaan ESG lebih bersahabat), pastinya secara tidak langsung berdampak pada valuasi saham.

Bukankah esensi dari teknik valuasi adalah 2 komponen: Cashflow dan Discount Rate (tentunya ada komponen biaya dana disini)?

Saat ini, ESG sudah menjadi tren, terkait benar atau tidak, efek atau tidak, menurut saya itu bisa terus dibahas tanpa harus membuat kita menjauhinya. Tidak ada salahnya pakai filosofi “Invest First, Investigate Later”. Hal ini juga terjadi pada tren saham teknologi belakangan ini, banyak yang merasa masih bingung untuk mendapatkan logika investasi di saham teknologi, namun ada juga yang merasa saham teknologi itu baik prospeknya sehingga coba dulu pakai prinsip “Invest First, Investigate Later” dan berbuah apresiasi modal yang baik.

Mungkin saja, di masa depan, menebak perusahaan mana yang akan berubah dari rugi jadi untung menjadi Old School. Sedangkan, melakukan banyak riset untuk menebak / mengantisipasi emiten mana yang dulunya jelek di score ESG mendadak menjadi bagus di score ESG (turnaround) menjadi Jaman Now. Meminjam istilah karakter favorit saya, Gordon Gekko, “Greed is Good!”. Mungkinkah investasi ESG ini adalah “Greater Greed”?.

Baca juga: In Compound Interest We Trust

Written by Jason Gozali

Blog Sucor Sekuritas

ESG

sucor blog

Jason Gozali

Comments